令和7年度税制改正において、法人版事業承継税制の特例措置における役員就任要件について、「贈与の直前において役員等であること」に見直されました。

Ⅱ 事業承継税制のしくみ

1.事業承継税制の特例措置と一般措置

先ほど、少し社長から事業承継に関する税制の期限について触れられましたが、中小企業が後継者に事業承継する際に、贈与税や相続税を猶予・免除する制度が設けられています。平成21年度に創設された、いわゆる『事業承継税制(一般措置)』というものですが、平成30年度改正(特例措置)で大幅に使い勝手が良くなりました。

どのような制度ですか?

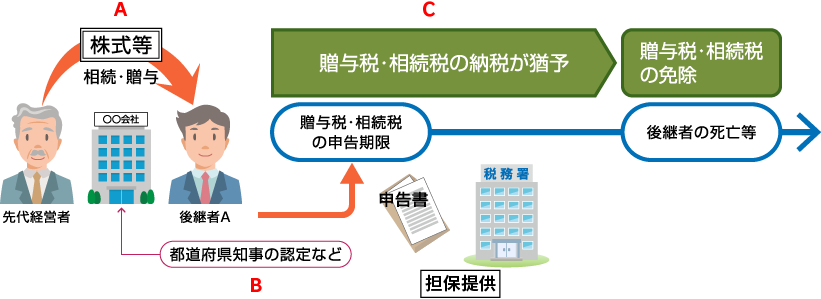

では、事業承継税制(図表1)の流れを簡単にご説明いたします。

事業承継税制は、(A)後継者が非上場会社の株式等を先代経営者等から贈与・相続により取得した際、(B)経営承継円滑化法による都道府県知事の認定を受けると、(C)贈与税・相続税の納税が猶予される制度です。

猶予ということは、いずれは納税しなくてはいけないということですか?

例えば、(1)特例後継者が代表権を有しないこととなった場合、(2)会社が資産管理会社 になった場合、(3)「継続届出書」が期限内に税務署に提出されないなどのような場合には、猶予されていた税額を納税しなくてはなりません。

しかし、後継者が死亡したなどの一定の場合には、猶予されていた贈与税・相続税が免除され、次の後継者の相続税の申告の際に新たに相続税の納税猶予を選択することができます。

しかし、後継者が死亡したなどの一定の場合には、猶予されていた贈与税・相続税が免除され、次の後継者の相続税の申告の際に新たに相続税の納税猶予を選択することができます。

- 資産管理会社

-

資産管理会社とは、有価証券、自ら使用していない不動産、現金・預金等の特定資産の保有割合が総額の70%以上の会社(資産保有型会社)やこれらの特定の資産からの運用収入が総収入金額の75%以上の会社(資産運用型会社)をいいます。

なお、令和元年度税制改正では、平成31年4月1日以後に一定のやむを得ない事情で資産保有型会社等に該当した場合でも、その該当した日から6か月以内に該当しなくなった場合は、納税猶予が継続されるようになりました。

後継者が死亡した場合には猶予税額が免除されるんですね。

納税が猶予されている分は全額免除を受けることができます。従来のいわゆる一般措置では、非上場株式の納税猶予となる対象株数に上限が設けられているなどの制限がありました。しかし、平成30年度税制改正では、大幅に要件が緩和された、いわゆる特例措置が創設されました。ここでは、特例措置と一般措置の比較(図表2)を見てみましょう。

| 特例措置 | 一般措置 | |

|---|---|---|

| 事前の計画策定 |

特例承継計画の提出

平成30年(2018年)4月1日から |

不要 |

| 適用期限 |

10年以内の贈与・相続等

平成30年(2018年)1月1日から |

なし |

| 対象株数 | 全株式 | 総株式数の最大3分の2まで |

| 納税猶予割合 | 100% | 贈与:100% 相続: 80% |

| 承継パターン | 複数の株主から最大3人の後継者 | 複数の株主から1人の後継者 |

| 雇用確保要件 | 弾力化 |

承継後5年間 平均8割の雇用維持が必要 |

| 経営環境変化に 対応した免除 |

あり | なし |

| 相続時精算課税の適用 | 60歳以上の者から18歳以上(※)の者への贈与 | 60歳以上の者から18歳以上(※)の推定相続人・孫への贈与 |

※ 令和4年3月31日までの贈与は20歳以上

- 雇用確保要件の弾力化

-

従来は、納税猶予制度を適用するための雇用確保要件として、事業承継後の5年間で平均8割の雇用維持が求められていました。

平成30年度改正では、雇用確保要件を満たせなかった場合でも、その理由を記載した書類(認定経営革新等支援機関の意見が記載されているものに限ります)を都道府県に提出すれば、納税猶予の取り消しはないものとされます。

- 経営環境変化に対応した免除

-

従来は、相続・贈与による納税猶予制度を適用して事業承継を行った後に、後継者が会社を解散・譲渡を行い、納税猶予が取り消された場合、事業承継時の株価を基に相続税額・贈与税額を算定して納税する必要がありました。

平成30年度改正では、株価が下落するなど事業承継時の価額と差額が生じた場合において、経営環境の変化を示す一定の要件を満たすときは、解散・譲渡時の株価を基に納税額を再計算し、事業承継時の株価を基にした納税額との差額を減免する制度が創設されています。